最近円安が進んできたので、為替差益が出てる人が多いって聞きました。

米ドルを持っている人は、円に換えて利益を確定させようと思っている人も多いよね。

外貨預金を持っていて、為替差益が出ていたら税金はどうなるんですか?

雑所得になるんだよ。

雑所得って、どんな種類の所得ですか?確定申告が必要だったりしますか?

それでは今回は、外貨預金の為替差益にかかる税金について説明するね。

最近米ドルに対して円安が進んできました。外貨預金を保有している方の中には、そろそろ利益確定する為に、米ドルを円に換えたいと思っている方も多いのではないでしょうか。

でも、米ドルを円に換える際には、かかる税金に注意が必要です。そこで今回は、外貨預金の為替差益に対する税金について解説します。

そもそも外貨預金って?

外貨預金とは、日本以外の外国の通貨で預金をするものです。円を外貨に換えて預金をします。

メリットは、日本の預金金利よりも高い金利がつくことと、外貨を購入した時よりも、その外貨を円に戻す際に為替レートが円安になっていた場合、為替差益がとれることにあります。

外貨預金の金利は?

それでは、外貨預金の金利はどれぐらいなのでしょうか?

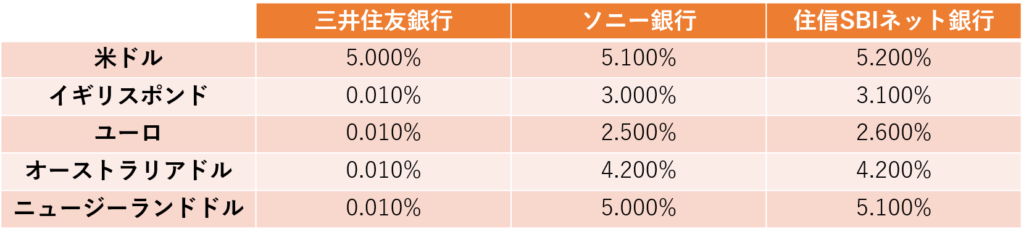

2024年3月29日現在の、6か月定期預金金利は次の様になっています。

ちなみに同条件での円預金の金利は、三井住友銀行が0.002%、ソニー銀行が0.020%、住信SBIネット銀行が0.020%となっているので、外貨預金の金利は魅力的に映るのではないでしょうか。

外貨預金の注意点は?

金利だけ見たら、円預金よりも魅力的な外貨預金ですが、注意点もあります。

それは、元本割れのリスクがあること、確定申告が必要になる場合があることです。

まず元本割れのリスクについては、円から外貨に交換した際の為替レートよりも、外貨から円に交換した際の為替レートが円高になっていると、円での元本が割れてしまいます。

例えば、1米ドル150円の時に1万米ドルを外貨預金にしたとしましょう。6か月定期で5%の金利がつくとします。

150円の時に1万ドルを米ドルにするには、

150円×1万米ドル=150万円が必要です。

5%の金利が付くので、6カ月後の元本は、1万米ドル×5%×1/2=10,250米ドルとなっています。

そこで円に戻そうとしますが、為替が1米ドル130円になっていたとします。

そうすると、

10,250米ドル×130円=1,332,500円となり、当初の150万円よりも167,500円損をしてしまうことになります。(利息にかかる税金は考慮していません)

この様に、円よりも高い金利がついたとしても、円から米ドルに、そして米ドルから円に換える際の為替レート次第では、損をしてしまうことがあるのです。

次に、外貨預金は確定申告が必要となる場合があります。そもそも外貨預金には、利息に対する税金と、為替差益に対する税金の、2種類の税金がかかります。

それでは、この2種類の税金に対して詳細を確認していきましょう。

外貨預金にかかる税金は?

外貨預金に対しては、利息に対する税金と、為替差益に対する税金の2種類がかかります。

円預金の場合は、利息に対する税金のみがかかるので、外貨預金の為替差益に対する税金は忘れがちになり、注意が必要です。

利息に対する税金は?

外貨預金の利息は「利子所得」に分類されます。

利子所得は、利息を受け取る段階で源泉徴収されます。すなわち、金融機関が利息から税金分を差し引いて、残った額が口座に入金されます。

その為、個々で税金を納める必要はありません。

為替差益に対する税金は?

一方で、為替差益に対する税金は、「雑所得」となり源泉徴収されない為、個々で確定申告をする必要があります。

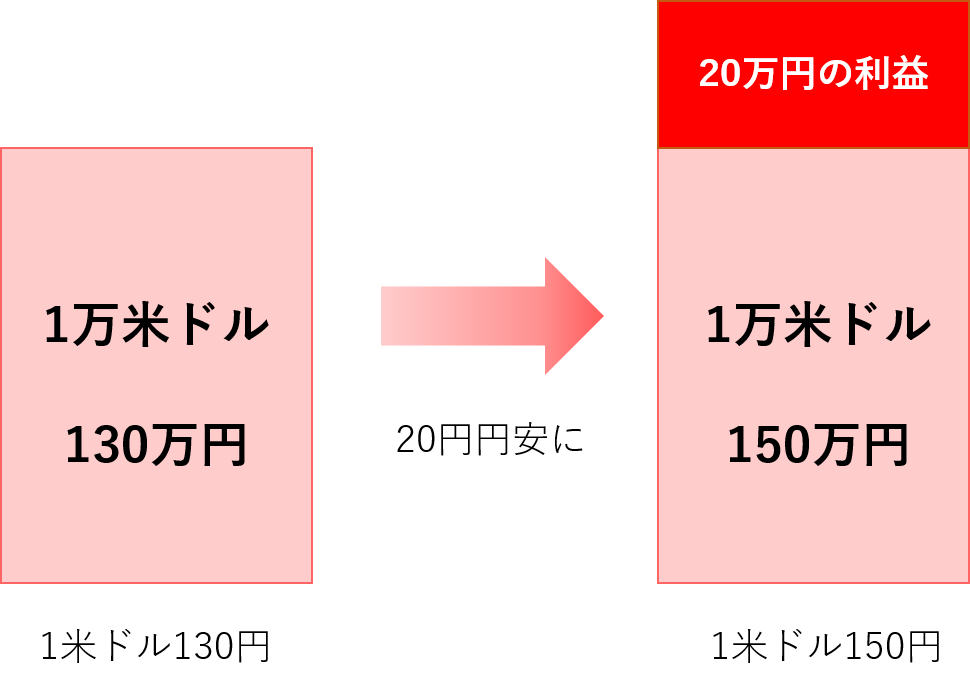

為替差益とは、円から外貨に交換したレートよりも、外貨から円に交換するレートが円安になっていた場合に生まれる利益のことです。

例えば、1米ドル130円の時に1万米ドルを米ドルに交換し、その米ドルを1米ドル150円の時に日本円に交換すると、20万円の利益が出ます。

この差額の20万円に対して、雑所得という税金がかかるのです。そして雑所得は、確定申告をして納税する必要があります。

外貨預金にかかる税率は?

税金といえば、気になるのはその税率ですよね。それでは、税率はどれぐらいかかるのでしょうか?

利息に対する税率は?

外貨預金の利息にかかる税率は、国税15%、地方税5%、復興支援特別税0.315%の合計20.315%です。

これは、金額の多寡にかかわらず一律です。

前述のとおり、利息に対する税金は源泉徴収され、銀行側で納税するので確定申告の必要はありません。

為替差益に対する税率は?

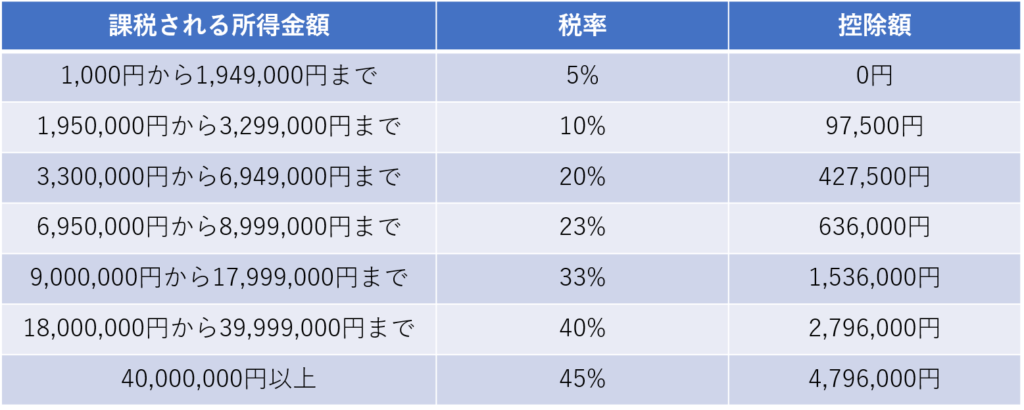

一方で、為替差益に対する税率は少し厄介です。 為替差益に対しての所得税の税率は、累進課税方式が適用されます。要するに、収入に応じて税率が高くなるのです。

さらには、為替差益だけでなく、他の所得と合わせて税率が決まる為、他の所得が多ければ多いほど、税率は高くなります。

そのうえ、地方税5%と、復興支援特別税0.315%がかかり、原則確定申告が必要です。

確定申告をしなかったらどうなる?

為替利益が出ているにもかかわらず、確定申告をしなかったらペナルティが発生します。

具体的には、納付期限までに税金を納付しなかったら「延滞税」、確定申告の期限内に申告をしなかったら「無申告加算税」がとられます。

具体的な手続きは?

それでは、為替差益を確定申告する際、具体的にはどの様な手続きが必要となるのでしょうか。

確定申告に必要な書類は?

為替差益を雑所得として申告する際には、次の2つの書類が必要です。

①為替差益を証明する書類

②会社員の場合は源泉徴収票

確定申告はどうやってやる?

会社員の方は、年末調整で税金関係を済ませてしまうことが多く、確定申告をしたことがない方もいらっしゃるかもしれません。

現在、確定申告は電子申告としてネットから出来、聞かれた項目に対して入力していくだけなのでとても簡単で、慣れれば数分で完了します。

確定申告の時期の税務署は大変込み合い、時間が相当かかります。特にこだわりがないのであれば、こちらのサイトから電子申告することをお勧めします。

【e-Tax】国税電子申告・納税システム(イータックス) (nta.go.jp)

確定申告が不要な場合がある?

為替差益が生じても、次の様な場合は確定申告をしなくてもいいことになっています。

給与所得以外の所得の合計額が20万円以下

年収が2,000万円以下の給与所得者で、為替差益を含めた給与所得以外の所得が年間20万円以下の場合は、確定申告はしなくてもいいことになっています。

株式や投資信託で利益が出ていたとしても、NISA口座や、特定口座(源泉徴収有)で取引をしていれば、この20万円には含まれないので、為替差益が20万円以下であれば、確定申告は不要です。

年金所得以外の所得の合計額が20万円以下

年金収入が400万円以下の年金所得者で、為替差益を含めた年金所得以外の所得が年間20万円以下の場合も、確定申告は不要です。

こちらも、株式や投資信託で利益が出ていたとしても、NISA口座や、特定口座(源泉徴収有)で取引をしていれば、この20万円には含まれないので、為替差益が20万円以下であれば、確定申告は不要です。

年間の所得が48万円以下

為替差益を含めて、年間の所得が48万円以下の場合も、確定申告は不要です。

これは、所得税を計算する場合には、基礎控除というものがあり、その金額が48万円だからです。

確定申告が不要でも、住民税の支払いは必要なので注意しましょう。

外貨預金は確定申告が必要な場合があります

外貨預金は、利息に対しては確定申告不要ですが、為替差益が出た場合は、原則確定申告が必要です。

さらに、収入に応じて税率が変わる為、収入が多い年に外貨預金で為替差益を出してしまうと、全体的な税率が上がってしまうので注意が必要です。

とはいっても、これから円高になる兆候が見られる場合は、多少税金を支払ってでも、円に交換した方がいいこともあるでしょう。

その見極めはなかなか難しいところではありますが、円安だから為替差益を確定させよう!と安易に円に換えてしまうと、思わぬ多額の税金を支払うことになりかねません。

外貨を円に換える際には、他の収入についてもよく考えることが大切です。